インボイス制度は2023年10月1日スタート!

インボイス制度は、令和5年(2023年)10月施行し、適格請求書のみが仕入税額控除の対象となる制度です。企業は、適格請求書の発行準備とともに、電子インボイス(電子化された適格請求書)の動向にも注目し、制度開始後からスムーズに業務に取りかかれるよう、今から業務のデジタル化を進めておくことも検討しましょう。

制度概要や、やるべきことを理解して対策を進めましょう

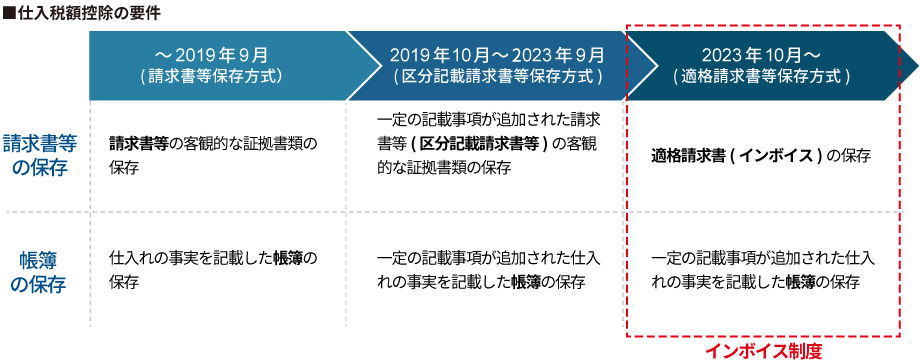

①〈制度概要〉インボイス制度とは何?

インボイス制度とは、2023年10月1日から導入される消費税に関する新しい制度で、ひと言でいえば「消費税の適正な仕入税額控除を行うための制度」です。そのために必須となるのが「インボイス(=適格請求書)」です。インボイスは、売り手(受注側)が買い手(発注側)に対して正確な適用税率や消費税額等を伝えるための手段であり、定めれた事項が記載されている請求書や納品書、その他これらに類する書類をいいます。

インボイスの条件

①適格請求書発行事業者が発行している

②適格請求書保存方式で定められた記載事項が含まれている

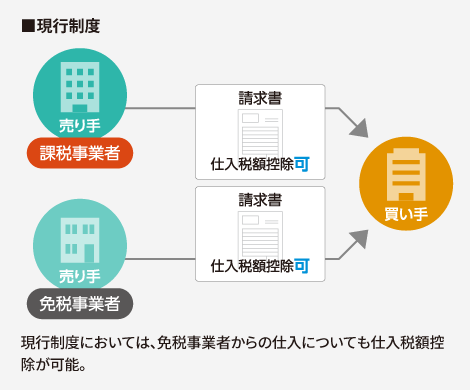

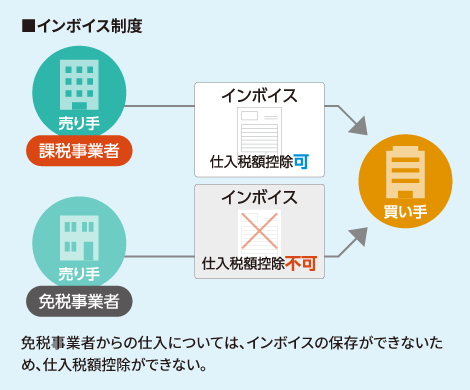

インボイス制度がスタートすると、買い手(発注者・請求書受領者)が売り手(受注者・請求書発行者)からの仕入で仕入税額控除ができるのは、この「インボイス(=適格請求書)」がある場合のみとなります。したがって、個人などの免税事業者との取引では仕入税額控除ができなくなります。つまり、しっかり対応しないと、買い手側が仕入税額控除できずに損する可能性があるというのが、インボイス制度の大きなポイントなのです。

②仕入税額控除とは

消費税は事業者が納付します。ただし、納付する金額は「売上税額(売上の際、消費者などが負担した消費税)」の全額ではなく、この売上税額から「仕入税額(仕入の際、事業者が負担した消費税)」控除した金額を納付します。つまり、

売上税額 - 仕入税額 = 納付税額

となります。こうして仕入税額を控除することを仕入税額控除と言います。

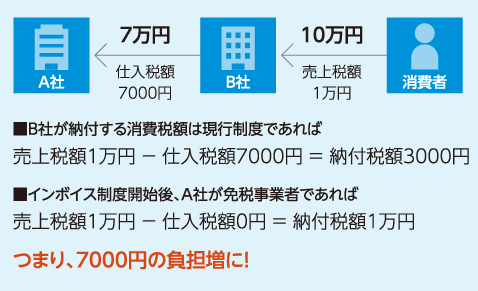

仕入税額控除の例

B社がA社から7万円で商品を仕入れ、消費税額が7,000円、その商品をB社が消費者に10万円で販売し、消費税額が1万円だったとします。この場合、B社は消費税を1万円納付するのではなく、

売上税額1万円 - 仕入税額7,000円 =納付税額3,000円

となり、3,000円の納付で済むことになります。

ただ、インボイス制度が始まり、A社が免税事業者だった場合、B社は仕入税額控除ができなくなります。つまり、納付税額は1万円となり、7,000円の負担増となってしまいます。

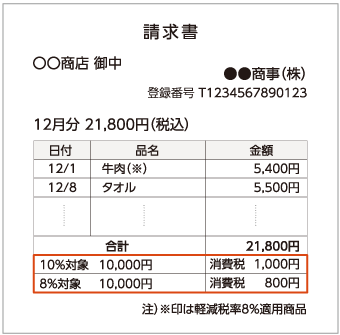

③〈インボイスの目的1〉消費税制度のわかりにくさの解消

インボイス制度が導入される目的の一つは、8%(軽減税率)、10%と複数の税率が設定されている現行の消費税制度のわかりにくさを解消することです。適格請求書には消費税額を明確に記載することが決められているため、売り手も買い手もこの取引で消費税がいくら掛かっているのかが、ひと目でわかるようになります。

適格請求書では右図の赤枠内のように、消費税額が明示されているため、売り手も買い手もわかりやすくなります。

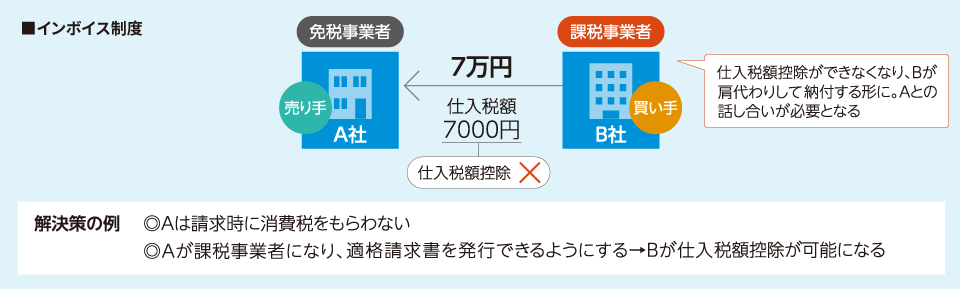

④〈インボイスの目的2〉問題だった“益税”の解消も

インボイス制度導入の目的の2つめが“益税”問題の解消です。

売り手の免税事業者が買い手から消費税を得ているにも関わらず、納税を免除されているため、消費税が売上の一部となっているものを“益税”と呼びます。

従来、売上1,000万円以下の個人や事業者は、消費税の納税が免除されていました。こうした免税事業者から商品やサービスを仕入れる場合でも、買い手は仕入税額控除が可能でした。

しかし、インボイス制度開始後は売り手が免税事業者だった場合、買い手は仕入税額控除ができなくなります。買い手となる課税事業者が代わりに納税する形となります。両社が話し合い、「免税事業者が消費税を請求しない」「免税事業者が課税事業者となり、適格請求書を発行できるようにする」などの解決策の検討が必要となるでしょう。

制度を理解したら、実務対策を始めましょう!

制度開始前後でやるべきこと

インボイス制度対策でやるべきことをまとめています。ポイントは、「制度開始の前と後で行うべき対策があること」と、「受注者であり請求書を発行する側の売り手と、発注者であり請求書を受領する側の買い手で、それぞれ行うことがあること」です。多くの事業者が売り手と買い手の両方であるケースが多いことから、どちらの対策も講じる必要があります。

| インボイス制度開始前 | 売り手(受注者・請求書発行者) | 買い手(発注者・請求書受領者) |

|---|---|---|

| 適格請求書発行事業者の申請(2023年3月31日まで) 請求書の項目追加やレイアウト変更 (免税事業者)課税事業者の選択検討 |

経理、営業などの社内勉強会開催 免税事業者とのコミュニケーション 取引先に申請の状況、請求書の必要項目の記載の確認 |

|

| 電子インボイスに対応したシステムを検討 適格請求書発行・受領時、会計システムへの入力時などの業務フローの構築 |

||

| 2023年10月〜インボイス制度開始後 | 適格請求書発行と控えの保存 | 登録番号の真正性確認 受領した請求書の適格性の確認 消費税税区分の判定 受領した適格請求書の保存 |

やるべきことを理解する実務対策

インボイス制度開始前(~2023年9月)

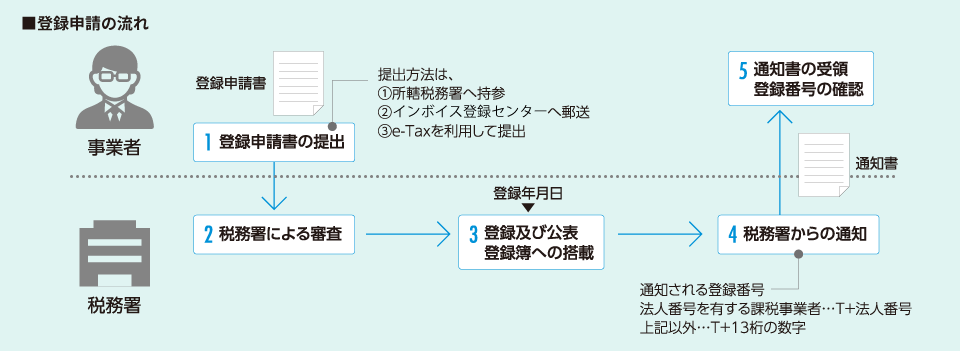

すぐに、課税事業者は登録申請から始めましょう〈売り手〉

今すぐにでも行いたい登録申請書の提出

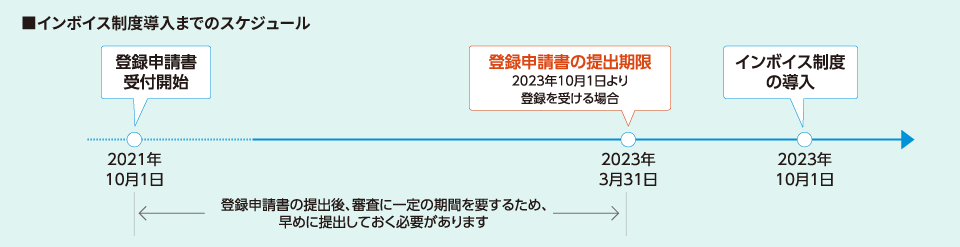

毎年消費税を払っている課税事業者であれば、まず手を付ける必要があるのが、「適格請求書発行事業者の登録申請を税務署に対して行うこと」です。申請は非常に簡単で、所定の事項を記入した登録申請書を所轄の税務署に提出するだけです。税務署での審査を経て、登録番号が決まり、登録簿に搭載されるとともに公表されます。その後、税務署から紙の通知書が申請した事業所に郵送され、登録番号を確認できるという流れです。

申請期限を超えると適格請求書が発行できない

“できるだけ早く”申請しましょう。2023年3月31日までに申請を終えていないと、同年10月1日のインボイス制度スタート時に適格請求書を発行できなくなるからです。適格請求書が発行できないと、買い手となる取引先は仕入税額控除ができなくなります。既に申請の受け付けは始まっていますので、インボイス制度対応の最初のアクションとして、できるだけ早く申請を済ませてしまいましょう。

.png?1762017632)